之前跟大家說過,在房地合一稅上路後財產規劃建議不要用贈與,應改用二親等買賣,又相較於二親等買賣,俟往生後辦理繼承/遺贈更可以節省土地增值稅及契稅。

但你可能會有疑問,等往生後辦理繼承,不動產取得成本將會是依照死亡當期的公告土地現值及房屋現值,到時候雖然相較二親等買賣節省了增值稅、契稅等,但反而會產生高額的房地合一稅,不是嗎?

沒錯!!所以依照個案情形,節稅規劃方式也會有所不同。

若父母親原始取得房地時間在104.12.31以前,即使子女在105.1.1以後繼承取得房地,如符合自住條件,新、舊制可以擇優使用,這時候稅費就省很大了!!!

然而針對繼承後出售不動產,究竟如何判斷適用新、舊制?

房地合一稅該如何計算繳納?

爸爸、媽媽曾經做過夫妻贈與,又該如何計算持有期間?新、舊制如何判斷?

以下來跟幫大家釐清觀念。

繼承後適用新制? 舊制?

一、 如果爸爸取得房地及兒子繼承/遺贈都發生在105.1.1以前,於出售時

➢適用舊制(財產交易所得稅,於隔年5月併入所得申報)

二、 如果爸爸在104.12.31前取得房地,兒子在105.1.1以後繼承/遺贈並出售:

➢原則適用舊制(財產交易所得稅,於隔年5月併入所得申報)

➢但若符合自住房地,可選擇適用新制

(房地合一稅,於交易後30日內申報,並享有自用扣除額400萬,超過部分稅率10%)

也就是經過試算後可以擇優進行申報。

(依據:財政部台財稅字第10404620870號令、財政部台財稅字第10804008540號令)

補充

要使用自住房地400萬扣除額度及超過部分10%稅率須符合要件:

- 被繼承人及繼承人本人或配偶、未成年子女連續設籍滿6年。(被繼承人與繼承人持有期間可以併計)

- 交易前6年期間無出租營業使用。

- 前6年未使用過此自住優惠。

三、 如果爸爸取得房地及兒子繼承/遺贈都在105.1.1以後,於日後出售時:

➢適用新制(房地合一稅,於交易後30日內申報)

➢如符合自住房地,能享有自用扣除額400萬,超過部分稅率10%

四、 連續繼承取得後出售房地,持有期間可以合併計算,但是適用新制或舊制仍以最近一次被繼承人取得房地時間為準。

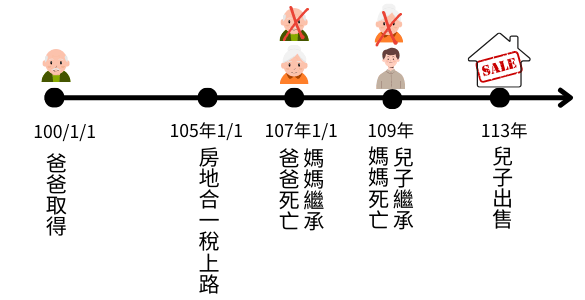

範例:

說明:

1.先判斷新/舊制:

➢適用新制-房地合一稅。

因為是回推至最近一次被繼承人(媽媽)的取得時間點為準,媽媽在106.1/1 取得,適用新制。

(依據:財政部台財稅字第11204619060號令)

2.再確認稅率-計算持有期間:

持有期間可以併計至100.1/1,共持有13年。

如果爸爸、媽媽、兒子持有期間均是做自住使用(符合本人或配偶未成年子女設籍、無出租營業),持有期間自100.1/1~113.1/1,共計自用13年,適用400萬免稅額,超過400萬部分乙10%稅率計算。

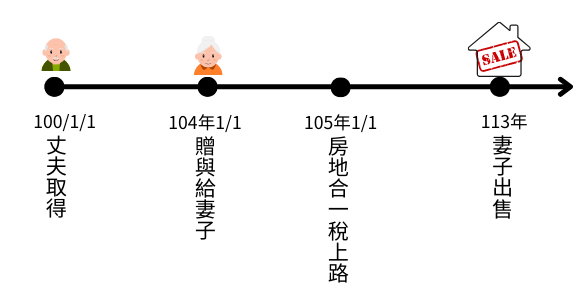

五、 如果經配偶相互贈與後出售,以配偶間第1次相互贈與前 配偶原始取得該房地之日為取得日,來認定適用新舊制,且持有期間可併計。(財政部台財稅字第10504632520號令)。

範例

說明

以配偶間第1次相互贈與前,配偶原始取得該房地之日,就是民國100年1/1為原始取得日期,所以取得時間是在105.1/1前,適用舊制。

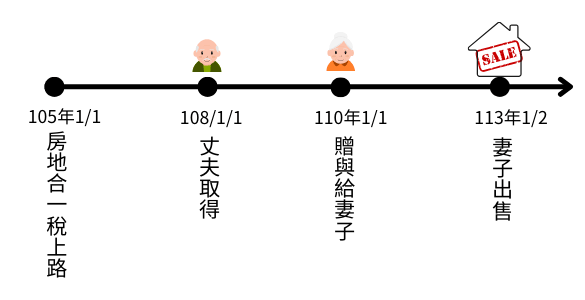

範例

說明

1.先判斷新/舊制:

以配偶間第1次相互贈與前,配偶原始取得該房地之日,就是民國108年為原始取得日期,所以取得時間是在105.1/1後,適用新制。

2.再確認稅率-計算持有期間:

持有期間可以併計,所以取得時間自108.1/1-113.1/2合計5年以上,適用房地合一稅率20%。

房地合一節稅5大方法

因此,看完以上幾種情形,釐清完新/舊制適用、持有期間計算後,就可以來分析最適合自身的不動產規劃了

- 如果父母所持有的房地是104.12/31以前取得的:

可以用繼承/遺贈,等死後移轉,僅需申報遺產稅,無增值稅、契稅。(記得搭配公證遺囑更有保障)

日後出售時原則適用舊制,如符合自住要件亦可選擇適用新制(超棒的~ - 如果父母所持有的房地是105.1/1以後取得的,適用新制,這時候建議

(1) 善用自用400萬免稅額、10%稅率:

因為繼承或遺贈取得的不動產,自用期間可以併計,所以如果這間房子本來是長輩自住而且有設戶籍,建議子女繼承後也將戶籍遷進去,以符合6年自住條件,就可以有400萬的免稅額度,超過400萬部分用最低的10%稅率來計算。

那麼,要在繼承發生的當下,繼承人就已經設有戶籍嗎?

這點脆瓜有親自電洽確認過,有些分局承辦人直接跟你說沒有連續設籍就不行(我想應該她是回歸到自住的條件去做審認),有些則較為中性的回覆,由於函釋只有說可以併計,但是否為繼承當日就開始起算,法無明訂,考量到繼承發生後可能在治喪期間等等,未及思考到相關事宜,所以繼承後多久設戶籍進去,是否真實為自用,仍由承辦人員裁決。(有一點灰色地帶的感覺)

*參酌財政部112.11.02台財稅字第11204619060號令

(2)善用重購退稅:

符合自住、以小換大等條件,申請退還已繳納之房地合一稅。

(3)善用貸款申請:

如果父母當初有申請貸款,子女所繼受的房地附有負擔,該貸款餘額可以扣除。

例如110.1.1父母買1000萬,112年死亡當其房地總現值為400萬,子女繼承後同年度出售市價1200萬,貸款餘額700萬,這時候稅基為:1200萬(售價)-400萬(繼承之取得成本為公告現值)-700萬(貸款負擔)-1200*3%(法定移轉費用)-0(土地漲價總數額)=64萬。

持有兩年以上稅率為35%

需繳納64萬*35%=22.4萬元

*本題僅略算示意,未將消費者物價指數列入考量 ; 繼承當年移轉,土地漲價總數額為0

(4)於生前先規劃二親等買賣:

如果此間房子有出租營業等因素,無法符合自住條件,建議父母可規劃以市價出售子女,頭期款可以用現金贈與244萬給子女,其餘部分請子女申請貸款逐年償還。

(5)符合「個人非自願交易房地情形」,以稅率20%計:

- 個人因調職或符合法規所定非自願離職

- 遭他人越界建屋、依法遭強制執行

- 因重大疾病或意外需支付醫藥費

- 取得通常保護令為躲避家暴相對人

- 未經同意遭他共有人出售共有部分房地

- 繼承取得附有貸款負擔之房地,無資力償還

*參酌106年11月17日台財稅字第10604686990號公告

結語

最後還是得提醒大家,房地合一稅新、舊制動輒差異數十萬(甚至百萬),建議依自身情況可電洽國稅局或專業人士協助詳細針對細節進行評估、規劃與確認!!

另外,二親等買賣、遺囑等也涉及許多需要注意的細節,以上分享為大家建立一套觀念,後續執行仍請謹慎為之,或洽專業人士代辦,避免後續延伸補稅等問題喔!!

有任何問題歡迎洽用line洽脆瓜提供免費諮詢服務。

✨記得訂閱我的電子報收到更多地政/不動產/節稅規劃小知識喔✨